Polski Ład - zmiany od 2022 roku: Różnice pomiędzy wersjami

Nie podano opisu zmian |

|||

| (Nie pokazano 24 wersji utworzonych przez 3 użytkowników) | |||

| Linia 1: | Linia 1: | ||

Zmiany obowiązujące od 1 lipca 2022 r. opisane zostały na stronie [[Polski Ład - zmiany od 1 lipca 2022 roku]]. | |||

https://dziennikustaw.gov.pl/D2021000210501.pdf | https://dziennikustaw.gov.pl/D2021000210501.pdf | ||

| Linia 79: | Linia 81: | ||

===Rozporządzenie MF z 7.01.2022=== | ===Rozporządzenie MF z 7.01.2022=== | ||

<font size= | <font size=3> | ||

Obliczenia | Obliczenia | ||

| Linia 109: | Linia 111: | ||

'''Zmiany w programie:''' | '''Zmiany w programie:''' | ||

Stałe parametry-Zaawansowane - możliwość globalnego włączenia/wyłączenia stosowania Rozporządzenia, domyślnie włączone | Stałe parametry -> Zaawansowane - możliwość globalnego włączenia/wyłączenia stosowania Rozporządzenia, domyślnie włączone | ||

Edycja danych płacowych/kadrowych -> Podatek dochodowy - możliwość wyłączenia stosowania Rozporządzenia dla danego pracownika | |||

Edycja list płac | Edycja list płac - dodana możliwość podania wartości nadwyżki i jej wykorzystania | ||

Wykaz list płac | Wykaz list płac - dodana możliwość wybrania do jednej z kolumn wartości nadwyżki lub jej wykorzystania | ||

Wykaz pracowników - możliwość wybrania stanu zaznaczenia stosowania Rozporządzenia | Wykaz pracowników - możliwość wybrania stanu zaznaczenia stosowania Rozporządzenia | ||

| Linia 125: | Linia 129: | ||

==Wyjaśnienie== | |||

Kilka słów wyjaśnienia odnośnie obliczania wynagrodzeń: | |||

Od początku 2022 obowiązują nowe przepisy podatkowe, przewidujące m.in. szereg nowych ulg w podatku dochodowym. Sytuację komplikuje fakt wprowadzenia rozporządzenia z 7 stycznia, powodującego powstanie de facto dwóch różnych systemów podatkowych. Pomijając konstytucyjność owego rozporządzenia (zmiana ustawy rozporządzeniem, i to w czasie trwania roku podatkowego), obliczając wynagrodzenie należy zastosować przepisy z roku 2021, potem z roku 2022, i wybrać korzystniejsze dla podatnika. | |||

Głównym celem przyjętych w programie płacowym rozwiązań jest takie obliczanie płac, by przy rozliczeniu rocznym podatku nie było konieczności wykonywania większych dopłat podatku - nikt tego nie lubi (chociaż zwroty są mile widziane). W tym celu program usiłuje tak obliczyć zaliczki podatku, aby były one sprawiedliwie rozłożone na cały rok podatkowy i nie powodowały rozbieżności przy rozliczeniu rocznym - takie działanie jest możliwe po włączeniu funkcji ''Zliczanie PIT dla miesiąca (tylko dla wynagrodzeń wg klasyfikacji PIT)'' w ''Stałych parametrach systemu'', zakładka ''Zaawansowane'' (obliczenie następuje dla całego miesiąca w obrębie grupy do zestawień). | |||

Dotychczas ulga podatkowa (43,76) była niewielka, i w praktyce do wykorzystania w całości na jednej liście płac. Obecnie ulga ta jest o wiele wyższa, i może być uwzględniana na kilku listach płac. Ponieważ wszystkie ulgi dotyczą wynagrodzeń w danym miesiącu, dla prawidłowego obliczania konieczne jest ich łączenie i wspólne obliczanie dla wszystkich list płac.O ile z niezależnym naliczaniem pojedynczej listy nie ma problemu, to już uwzględnianie kilku list płac może powodować problemy. | |||

Przykład: | |||

Pracownik otrzymuje wynagrodzenie w sposób następujący (ważna jest kolejność): | |||

* dodatek za nadgodziny 2000 zł, w tym wypadku ulga dla klasy średniej nie przysługuje, | |||

* wynagrodzenie miesięczne 8000 zł - pojawia się ulga dla klasy średniej, oraz jej wyrównanie dla nadgodzin | |||

* trzynastka 3000 zł - utrata prawa do ulgi dla klasy średniej, konieczność jej wyrównania dla wcześniejszych list | |||

Ale można też inaczej: | |||

* wynagrodzenie miesięczne 8000 zł - pojawia się ulga dla klasy średniej, | |||

* trzynastka 3000 zł - dalej istnieje prawo do ulgi dla klasy średniej | |||

* dodatek za nadgodziny 2000 zł, w tym wypadku ulga dla klasy średniej już nie przysługuje, pojawia się konieczność jej rozliczenia przy obliczeniu podatku, z wynagrodzenia zostaje niewiele... | |||

W obu przypadkach kwoty netto w poszczególnych listach będą różne, co w sytuacji, kiedy wykonane jest ich księgowanie i przelewy wyklucza ponowne przeliczenie w innej kolejności. | |||

Sytuację komplikuje do tego fakt posiadania więcej niż jednego etatu u tego samego pracodawcy, oddzielnie rozliczanego, a nie jest to wcale rzadki przypadek, w tej sytuacji podatek dla obu etatów trzeba obliczać łącznie. | |||

Za mało? Wyobraźmy sobie pracownika zatrudnionego u dwóch różnych pracodawców, w tej sytuacji łączne rozliczenie podatku jest niemożliwe, i pracownik przy rozliczeniu rocznym może mieć konieczność dopłaty nawet kilku tysięcy zł. podatku. | |||

Sytuacja taka jest spowodowana przez ulgi, odliczane w rozliczeniu rocznym, ale uwzględniane już na etapie pobierania zaliczek - limity ulg dotyczą wszystkich dochodów, otrzymanych przez pracownika w ciągu roku podatkowego, a te mogą nie być znane podczas wypłacania comiesięcznego wynagrodzenia i pobierania zaliczek. | |||

Dalej za mało? Zapowiadane są kolejne zmiany, dotyczące wynagrodzeń podlegających uldze dla klasy średniej... | |||

==Zmiany od lipca 2022== | |||

Zmiany obowiązujące od 1 lipca 2022 r. opisane zostały na stronie [[Polski Ład - zmiany od 1 lipca 2022 roku]]. | |||

[[Kategoria: Kadry i Płace]] | [[Kategoria: Kadry i Płace]] | ||

[[Kategoria: Aneks]] | [[Kategoria: Aneks]] | ||

[[Kategoria:Aneks Publiczny]] | [[Kategoria:Aneks Publiczny]] | ||

Aktualna wersja na dzień 08:54, 20 cze 2022

Zmiany obowiązujące od 1 lipca 2022 r. opisane zostały na stronie Polski Ład - zmiany od 1 lipca 2022 roku.

https://dziennikustaw.gov.pl/D2021000210501.pdf

Zmiany 2022

- Najbardziej rewolucyjną zmianą dla podatników – osób fizycznych jest likwidacja odliczenia od podatku składki zdrowotnej, co de facto oznacza podwyższenie obciążeń podatkowych (bez podwyższania stawek podatku).

- Zmianie uległa skala podatkowa, w której podwyższono kwotę wolną od podatku i podwyższono próg podatkowy, wprowadzono nową ulg podatkową dla pracowników tzw. „ulgę dla klasy średniej” ograniczoną wysokością przychodów ze stosunku pracy.

- Nowy przepis w art.83 ust.2b określa kwotę, do której można po 1.01.2022r. obniżyć składkę zdrowotną, jest to kwota - stanowiąca zaliczkę na podatek dochodowy, obliczona zgodnie z przepisami ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym na dzień 31 grudnia 2021r.

- Dotychczas wysokość ryczałtu uzależniona była od pojemności skokowej silnika samochodu ( do 1600 cm3 i powyżej), jaki pracownik używał, po zmianie przepisów o kwocie ryczałtu (250 zł lub 400 zł) decydować będzie moc silnika, a nie jego pojemność.

- Kwota przychodów pracowniczych zwolnionych od podatku z tytułu „ulga dla młodych”, „ulgi na powrót, „ulgi rodzina 4+” i „ulga dla seniorów” nie może przekroczyć w roku podatkowym kwoty 85.528 zł.

- Ulga dla klasy średniej: prawo do ulgi wyznacza wysokość przychodów, a samą ulgę odlicza się od dochodu. Kwotę ulgi dla pracowników i podatników osiągających przychody z pozarolniczej działalności gospodarczej opodatkowanej wg skali podatkowej, oblicza się według wzoru:

w rozliczeniu rocznym: 1) (A x 6,68% – 4566 zł) ÷ 0,17, dla A wynoszącego co najmniej 68 412 zł i nieprzekraczającego kwoty 102 588 zł 2) (A x (- 7,35%) + 9829 zł) ÷ 0,17, dla A wyższego od 102 588 zł i nieprzekraczającego kwoty 133 692 zł

przy obliczaniu zaliczek: Za miesiące, w których podatnik uzyskał w tym zakładzie pracy PRZYCHODY ze stosunku pracy i stosunków pokrewnych w wysokości wynoszącej od 5 701 zł do 11 141 zł, które podlegają opodatkowaniu wg skali podatkowej, płatnik pomniejsza DOCHÓD o kwotę ulgi 1) (A x 6,68% – 380,50 zł) : 0,17, dla A wynoszącego co najmniej 5 701 zł i nieprzekraczającego kwoty 8 549 zł, 2) (A x (-7,35%) + 819,08 zł) : 0,17, dla A wyższego od 8 549 zł i nieprzekraczającego kwoty 11 141 zł

A oznacza sumę uzyskanych przez podatnika w roku podatkowym i podlegających opodatkowaniu wg skali przychodów ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy. Kwota ulgi dla klasy średniej jest też limitowana wartością roczną – aby skorzystać z ulgi – dochód z umowy o pracę musi się mieścić w granicach 68 412 – 133 692 PLN.

- od 1 stycznia 2022 zmiana paragrafu klasyfikacji wynagrodzeń dla nauczycieli, program jako nauczyciela traktuje osobę z podanym stopniem awansu zawodowego. Zmiany paragrafu dokonujemy w słowniku składników płacowych.

Przygotowanie programu do zmian na 2022 rok

W skrócie

- zaktualizować program do najnowszej wersji

- przygotować dane na nowy rok

- zmienić rok w Stałych parametrach systemu na 2022 i stawki składek zdrowotnych.

- wyłączyć odliczanie zdrowotnej od podatku w słowniku list płac i zaktualizować pracownikom ulgę podatkową do wartości 425 zł

- ewentualnie wprowadzić pracownikom informacje o nowych ulgach lub rezygnacjach (koszty, ulga, ulga dla klasy średniej)

Szczegółowo

- wgrać nową wersję i skrypty aktualizujące bazę - w zależności od ilości danych, mogą się wykonywać dosyć długo, działania nie należy przerywać

- wykonać Konfiguracja -> Przygotowanie danych na kolejny rok, zaznaczyć wszystkie opcje i kliknąć "Wykonaj wybrane operacje".

UWAGA!!! Przy przygotowywaniu danych na 2022 rok w Stałych parametrach systemy powinien być rok 2021.

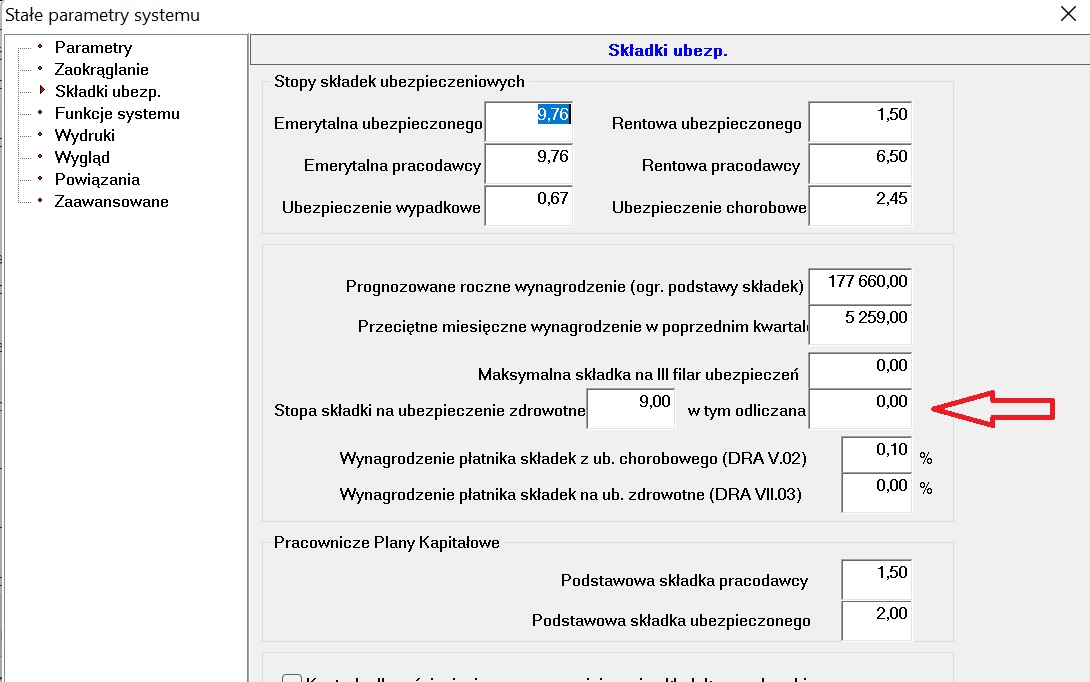

- w Stałych parametrach systemu zmienić rok na 2022 oraz w sekcji Składki ubezp. zmienić wartość zdrowotnej odliczanej na 0.

- w słowniku list płac wyłączyć dla wszystkich opcję pomniejszania podatku o ub. zdrowotne oraz zaktualizować ulgę podatkową u pracowników na 425 zł.

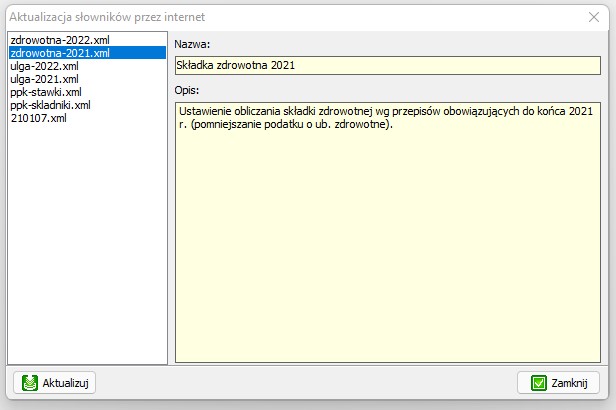

Obie te operacje można przeprowadzić przez Konfiguracja -> Aktualizacja ustawień online

Jeśli nie działa ta opcja, należy to zrobić ręcznie.

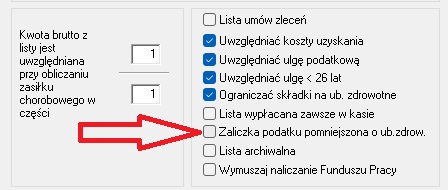

Pomniejszanie zdrowotnej wyłącza się w słowniku list płac. Parametr "Zaliczka podatku pomniejszana o ub.zdrowotne" w 2022 roku nie może być zaznaczony.

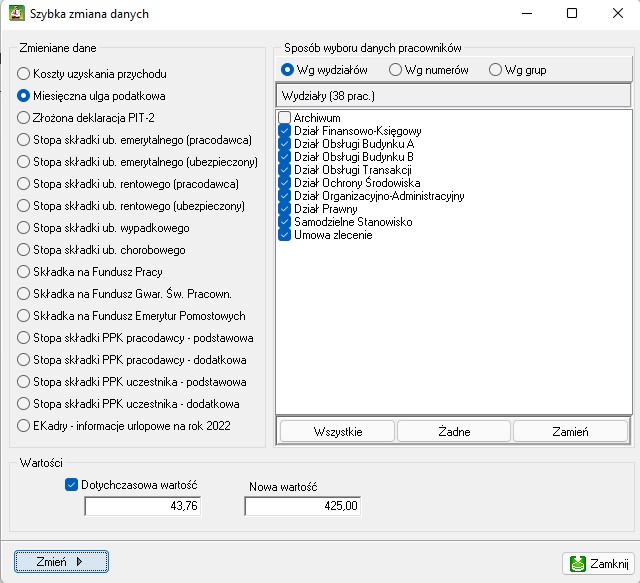

Ulgę zmienia się poprzez Pracownicy -> Szybka zmiana danych

- sprawdzić stawki podatkowe na nowy rok

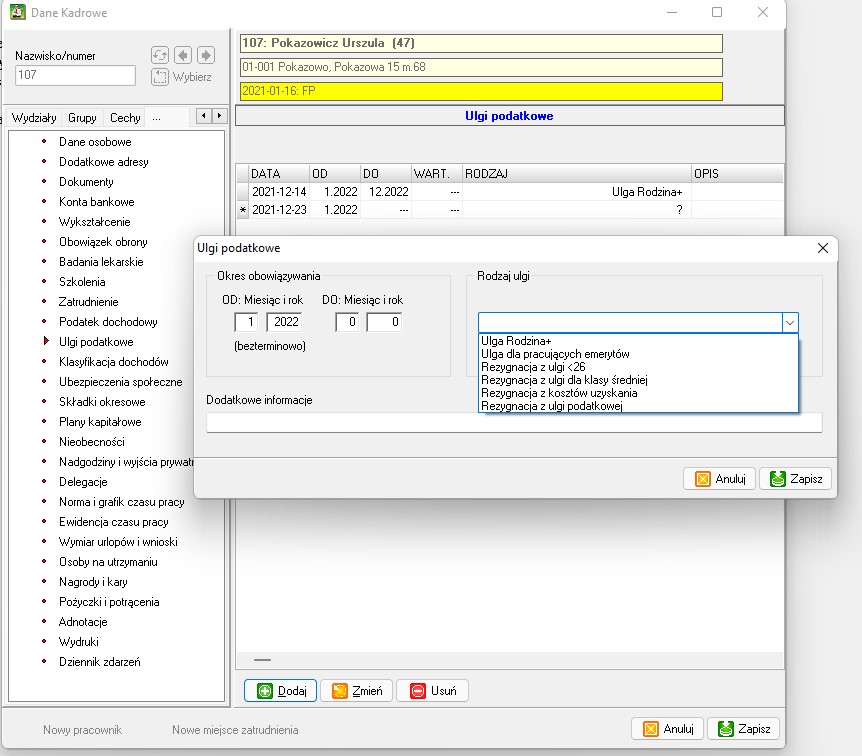

- jeżeli pracownik złoży oświadczenie o korzystanie z ulgi 4+, na powrót, dla pracujących emerytów lub o zaniechaniu stosowania ulgi<26, ulgi dla klasy średniej, kosztów lub kwoty ulgi - rejestrujemy to w Pracownicy -> Edycja dane kadrowych/Edycja danych kadrowych -> Ulgi podatkowe

Można też zbiorowo wprowadzić rezygnację z ulgi dla klasy średniej poprzez Pracownicy->Szybka zmiana danych

- ulga dla klasy średniej zostanie naliczona wszystkim pracownikom, posiadającym przychód w wymaganym przedziale

UWAGA!!!

W AKTUALNEJ WERSJI PODATEK NA LISTACH PŁAC LICZONY JEST W SKALI MIESIĄCA, CZYLI UWZGLĘDNIANY MIĘDZY LISTAMI PŁAC. OZNACZA TO, ŻE BARDZO WAŻNA JEST KOLEJNOŚĆ NALICZANIA LIST PŁAC.

JEŚLI JEST NALICZONE KILKA LIST W MIESIĄCU, KOLEJNE PRZELICZENIE LIST WCZEŚNIEJ NALICZONYCH MOŻE ISTOTNIE WPŁYNĄĆ NA KWOTĘ NALICZONEGO PODATKU!

OD WERSJI 2022.0.2.14.111 PROGRAM ROZLICZA KOSZTY I ULGĘ MIĘDZY LISTAMI. JEŻELI ZABRAKNIE ŚRODKÓW NA LIŚCIE NA WYKORZYSTANIE W PEŁNI KOSZTÓW I ULGI, TO MOGĄ BYĆ ONE ROZLICZONE NA KOLEJNEJ LIŚCIE POD WARUNKIEM, ŻE TA LISTA MA ZAZNACZONE OPCJE UWZGLĘDNIANIA KOSZTÓW I ULGI W SŁOWNIKU LIST PŁAC

NALEŻY ZWRACAĆ SZCZEGÓLNĄ UWAGĘ NA KOLEJNOŚĆ NALICZANIA LIST PŁAC!!!

Rozporządzenie MF z 7.01.2022

Obliczenia

- obliczenie listy i zaliczki podatku wg aktualnych przepisów

- sprawdzenie dochodu (BRUTTO + PPK pracodawcy) z danego miesiąca - musi być mniejsze od 12800

- sprawdzenie parametrów rezygnacji

- obliczenie podatku wg zasad z 12.2021:

- skala podatkowa z 2021

- koszty nie większe niż przy naliczeniu listy, wg danych podatnika

- ulga nie większa niż przy naliczeniu listy lub 43,76

- pomniejszanie podatku o zdrowotne 7,75%

- porównanie zaliczek w obu przypadkach:

jeżeli zaliczka wg przepisów 12.2021 jest niższa, wówczas:

- zaliczka obliczanej listy jest odpowiednio pomniejszana

- nadwyżka (różnica zaliczek) jest zapisywana jako dostępna do wykorzystania

- kwota wykorzystanej ulgi jest taka, jak przy obliczeniu wg. 12.2021 - max. 43,76

jeżeli zaliczka wg przepisów 12.2021 jest wyższa, wówczas:

- obliczana jest możliwa do wykorzystania kwota nadwyżek (wszystkie nadwyżki pomniejszone o ich wykorzystanie)

- zaliczka jest powiększana o kwotę nadwyżek, ale nie więcej niż do kwoty z 12.2021

- wykorzystana kwota nadwyżek jest zapisywana przy liście

Uwaga: bardzo istotna jest kolejność naliczania list płac, ponowne przeliczenie w innej kolejności może dać inne wyniki dla poszczególnych list w wyniku kumulowania nadwyżek zaliczek i ich wykorzystania. W Wypadku konieczności ponownego przeliczenia listy innej niż ostatnia, należy najlepiej usunąć wszystkie z nich i naliczyć je ponownie w tej samej kolejności

Zmiany w programie:

Stałe parametry -> Zaawansowane - możliwość globalnego włączenia/wyłączenia stosowania Rozporządzenia, domyślnie włączone

Edycja danych płacowych/kadrowych -> Podatek dochodowy - możliwość wyłączenia stosowania Rozporządzenia dla danego pracownika

Edycja list płac - dodana możliwość podania wartości nadwyżki i jej wykorzystania

Wykaz list płac - dodana możliwość wybrania do jednej z kolumn wartości nadwyżki lub jej wykorzystania

Wykaz pracowników - możliwość wybrania stanu zaznaczenia stosowania Rozporządzenia

Na informacji o listach płac pracownika podawana jest informacja o nadwyżce podatku i jej wykorzystaniu

Materiały pomocnicze

Wyjaśnienie

Kilka słów wyjaśnienia odnośnie obliczania wynagrodzeń:

Od początku 2022 obowiązują nowe przepisy podatkowe, przewidujące m.in. szereg nowych ulg w podatku dochodowym. Sytuację komplikuje fakt wprowadzenia rozporządzenia z 7 stycznia, powodującego powstanie de facto dwóch różnych systemów podatkowych. Pomijając konstytucyjność owego rozporządzenia (zmiana ustawy rozporządzeniem, i to w czasie trwania roku podatkowego), obliczając wynagrodzenie należy zastosować przepisy z roku 2021, potem z roku 2022, i wybrać korzystniejsze dla podatnika.

Głównym celem przyjętych w programie płacowym rozwiązań jest takie obliczanie płac, by przy rozliczeniu rocznym podatku nie było konieczności wykonywania większych dopłat podatku - nikt tego nie lubi (chociaż zwroty są mile widziane). W tym celu program usiłuje tak obliczyć zaliczki podatku, aby były one sprawiedliwie rozłożone na cały rok podatkowy i nie powodowały rozbieżności przy rozliczeniu rocznym - takie działanie jest możliwe po włączeniu funkcji Zliczanie PIT dla miesiąca (tylko dla wynagrodzeń wg klasyfikacji PIT) w Stałych parametrach systemu, zakładka Zaawansowane (obliczenie następuje dla całego miesiąca w obrębie grupy do zestawień).

Dotychczas ulga podatkowa (43,76) była niewielka, i w praktyce do wykorzystania w całości na jednej liście płac. Obecnie ulga ta jest o wiele wyższa, i może być uwzględniana na kilku listach płac. Ponieważ wszystkie ulgi dotyczą wynagrodzeń w danym miesiącu, dla prawidłowego obliczania konieczne jest ich łączenie i wspólne obliczanie dla wszystkich list płac.O ile z niezależnym naliczaniem pojedynczej listy nie ma problemu, to już uwzględnianie kilku list płac może powodować problemy.

Przykład: Pracownik otrzymuje wynagrodzenie w sposób następujący (ważna jest kolejność): * dodatek za nadgodziny 2000 zł, w tym wypadku ulga dla klasy średniej nie przysługuje, * wynagrodzenie miesięczne 8000 zł - pojawia się ulga dla klasy średniej, oraz jej wyrównanie dla nadgodzin * trzynastka 3000 zł - utrata prawa do ulgi dla klasy średniej, konieczność jej wyrównania dla wcześniejszych list Ale można też inaczej: * wynagrodzenie miesięczne 8000 zł - pojawia się ulga dla klasy średniej, * trzynastka 3000 zł - dalej istnieje prawo do ulgi dla klasy średniej * dodatek za nadgodziny 2000 zł, w tym wypadku ulga dla klasy średniej już nie przysługuje, pojawia się konieczność jej rozliczenia przy obliczeniu podatku, z wynagrodzenia zostaje niewiele... W obu przypadkach kwoty netto w poszczególnych listach będą różne, co w sytuacji, kiedy wykonane jest ich księgowanie i przelewy wyklucza ponowne przeliczenie w innej kolejności.

Sytuację komplikuje do tego fakt posiadania więcej niż jednego etatu u tego samego pracodawcy, oddzielnie rozliczanego, a nie jest to wcale rzadki przypadek, w tej sytuacji podatek dla obu etatów trzeba obliczać łącznie.

Za mało? Wyobraźmy sobie pracownika zatrudnionego u dwóch różnych pracodawców, w tej sytuacji łączne rozliczenie podatku jest niemożliwe, i pracownik przy rozliczeniu rocznym może mieć konieczność dopłaty nawet kilku tysięcy zł. podatku.

Sytuacja taka jest spowodowana przez ulgi, odliczane w rozliczeniu rocznym, ale uwzględniane już na etapie pobierania zaliczek - limity ulg dotyczą wszystkich dochodów, otrzymanych przez pracownika w ciągu roku podatkowego, a te mogą nie być znane podczas wypłacania comiesięcznego wynagrodzenia i pobierania zaliczek.

Dalej za mało? Zapowiadane są kolejne zmiany, dotyczące wynagrodzeń podlegających uldze dla klasy średniej...

Zmiany od lipca 2022

Zmiany obowiązujące od 1 lipca 2022 r. opisane zostały na stronie Polski Ład - zmiany od 1 lipca 2022 roku.