KSZOB kompendium: Różnice pomiędzy wersjami

| Linia 747: | Linia 747: | ||

#Bieżąca praca: | #Bieżąca praca: | ||

## Automatyczne naliczenie przy księgowaniu wpłat i odroczeń z data księgowania wpłaty i na pojedynczym koncie, | ## Automatyczne naliczenie przy księgowaniu wpłat i odroczeń z data księgowania wpłaty i na pojedynczym koncie, | ||

# Na wszystkich kontach z podaną datą przez wywołanie funkcji: ''Księgowanie'' > ''Edycja'' > ''Księgowanie przypisów odsetkowych''. | ## Na wszystkich kontach z podaną datą przez wywołanie funkcji: ''Księgowanie'' > ''Edycja'' > ''Księgowanie przypisów odsetkowych''. | ||

# Zmiana metody w czasie roku księgowego może powodować nieodwracalne błędy w naliczeniu, | # Zmiana metody w czasie roku księgowego może powodować nieodwracalne błędy w naliczeniu, | ||

# Ze względu na to, że poprzednia rozszerzona metoda nie będzie już więcej wspierana należy jak najszybciej przełączyć się na nowszą metodę. W tym przypadku nie obowiązuję pkt 3. Oczywiście nie ma też możliwości wyboru wycofanej metody przy rozpoczęciu pracy z ''Księgowością Odsetek'', | # Ze względu na to, że poprzednia rozszerzona metoda nie będzie już więcej wspierana należy jak najszybciej przełączyć się na nowszą metodę. W tym przypadku nie obowiązuję pkt 3. Oczywiście nie ma też możliwości wyboru wycofanej metody przy rozpoczęciu pracy z ''Księgowością Odsetek'', | ||

Wersja z 12:15, 14 lip 2016

Algorytmy księgowe

Bilansowanie należności

Ten dokument opisuje krok po kroku algorytm obliczania należności i zaległości na podstawie listy księgowań z jednego konta wymiarowego.

- Filtrowanie księgowań:

- Odrzucenie księgowań spoza podanego zakresu dat księgowań,

- Przy obliczaniu zaległości odrzucenie tych księgowań, których termin płatności jest większy od podanego,

- Pomniejszenie kwot tych księgowań, które kontrksięgowaniem wskazują na księgowania odrzucone w powyższym punkcie o kwotę odrzuconego księgowania.

- Grupowanie księgowań wg typu i tego czy dotyczą bieżącego roku czy lat ubiegłych,

- Bilansowanie poszczególnych grup księgowań:

- Kolejność bilansowania poszczególnych grup księgowań:

- Należności z bilansu (salda ujemne) otwarcia powiększone są o przypisy za lata ubiegłe,

- Nadpłaty z bilansu otwarcia (salda dodatnie) powiększone są o dodatnie wpłaty za lata ubiegłe,

- Odpisy należności za lata ubiegłe pomniejszane są o ujemne wpłaty i dodatnie zwroty wskazujące na te odpisy kontrksięgowaniem,

- Wynik działania z punktu 3.1.2. pomniejszony jest o pozostałe zwroty i wpłaty ujemne,

- Wynik działania z pkt 3.1.1. pomniejszony zostaje kolejno o wynik działania z pkt 3.1.3. umorzenia za lata ubiegłe i wynik z pkt 3.1.4. Po tej operacji powstają lista niespłaconych należności i/lub lista nadpłat za lata ubiegłe,

- Odpisy należności za bieżący rok pomniejszane są o ujemne wpłaty i dodatnie zwroty wskazujące na te odpisy kontrksięgowaniem,

- Do wpłat za bieżący rok dodawane są ewentualne nadpłaty za lata ubiegłe (wynik operacji z pkt 3.1.5.),

- Bieżące wpłaty wraz z nadpłatami za lata ubiegłe pomniejszane są o bieżące zwroty i wpłaty ujemne,

- Bieżące należności (przypisy) pomniejszane są kolejno o wynik działania z pkt 3.1.6. umorzenia bieżące i wynik działania z pkt 3.1.8.,

- Kolejność bilansowania w ramach jednej grupy. Zawsze, gdy w podpunktach 3.1 mowa jest o dodawaniu lub powiększaniu (3.1.1., 3.1.7.) to wynikiem takiej operacji jest lista księgowań zawierająca księgowania z obu sumowanych grup. Natomiast, gdy mowa jest o pomniejszaniu jednej grupy drugą (3.1.2., 3.1.3.) to dla każdego księgowania z grupy pomniejszającej przeprowadzany jest proces bilansowania wg następującej kolejności:

- Księgowanie wskazane kontrksięgowaniem, np. Wpłata z ustawionym parametrem kontrksięgowanie na identyfikator przypisu,

- Dla odpisów – wszystkie należności z taką samą ratą, np. Jeden odpis 'zdejmuje' kilka przypisów o tej samej racie,

- Dla bieżących księgowań z rokiem z daty wykonania mniejszym lub równym bieżącemu rokowi księgowemu, np. Bieżąca wpłata pokrywa kilka bieżących przypisów z tą samą ratą.

- Najstarsza niepokryta należność.

- Kolejność bilansowania poszczególnych grup księgowań:

- Wynikiem powyższych operacji jest lista niespłaconych należności i/lub lista niewykorzystanych wpłat. Część należności z przekroczonym terminem płatności daje zaległość na konkretny dzień.

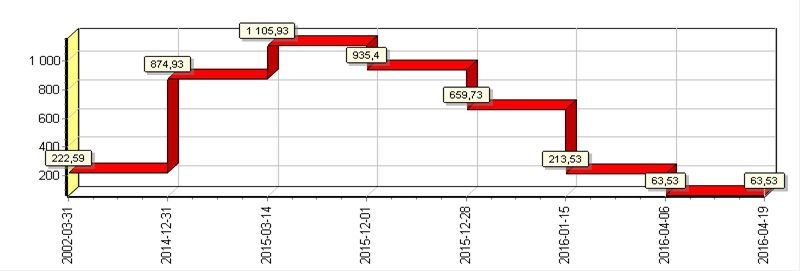

Historia zmian zaległości

Zaległość powstaje w momencie niespłacenia w terminie przypisanej należności. Fatekm, że jej wysokość może ulec zmianie zarówno w górę (przypis korygujący) lub w dół (bądź to przez odpis korygujący bądź też przez całkowitą lub częściową spłatę zaległości). Z faktu, że w/w księgowania pojawiają w różnych momentach czasowych wynika, że wysokość zaległości zmienia się skokowo w funkcji czasu.

Dokument opisuje sposób obliczania zmian kwoty zaległości na danym koncie dla podanego przedziału dat.

Opis działania

Opisywany algorytm podzielony jest na kilka kroków:

- Określenie parametrów wejściowych:

- Rok początkowy – rok określający, od kiedy analizowany jest rozkład zaległości:

- Na oknach gdzie rozkład zaległości obliczany tylko do celów informacyjnych operator ma możliwość wpisania lub wybrania z listy interesującego go roku.

Przykładowo w:

Kartoteka konta > F2 > Operacje > Rozkład rat w czasie (parametr: od 1 stycznia ... Roku).

W dalszej części tego dokumentu w/w rok będzie nazywany rokiem początkowym, - W przypadku, gdy analiza wykonywania jest na potrzeby obliczenia należnych odsetek rok początkowy odczytuje się z konfiguracji systemu:

Konfiguracja > Stałe parametry systemu > Księgowość odsetek > Rok bilansu otwarcia odsetek.

- Na oknach gdzie rozkład zaległości obliczany tylko do celów informacyjnych operator ma możliwość wpisania lub wybrania z listy interesującego go roku.

- Bieżąca data, do której wykonywana jest analiza zaległości. Analogicznie do roku początkowego może być ona podana przez operatora (Kartoteka konta > F2 > Operacje > Rozkład rat w czasie (do daty księgowania) lub wynika z daty księgowania przypisów odsetkowych.

- Rok początkowy – rok określający, od kiedy analizowany jest rozkład zaległości:

- Filtrowanie księgowań mających wpływ zaległość w danym okresie. Do obliczeń brane są wszystkie aktywne księgowania z lat księgowych równych lub większych od roku początkowego i datą księgowania mniejszą lub równą dacie bieżącej z wyjątkiem sald bilansu otwarcia z lat księgowych następujących po roku początkowym,

- Wyszukanie newralgicznych dat, w których zmieniała się kwota zaległości

- Wysokość zaległości zawsze badana jest od 31 grudnia roku poprzedzającego rok początkowy,

- Dni, w których zmieniała się kwota zaległości wynikają bezpośrednio z dat wykonania księgowań biorących udział w bilansie danej zaległości. Od tej reguły jest jeden wyjątek: dla sald bilansu otwarcia ( typ: S i ujemna kwota) niewynikających z Ordynacji Podatkowej (np. Woda, Użytkowanie Wieczyste, Dzierżawy) jest to 31 grudnia roku poprzedzającego rok początkowy (pkt 1.).

To czy dana należność podlega pod Ordynację Podatkową czy też nie określa się w słowniku zobowiązań:

Konfiguracja > Słowniki > Słownik zobowiązań > Zmień lub Dodaj > Zobowiązanie podatkowe, - Bieżąca data (pkt 1.2.).

W dalszej części dokumentu tak określone daty będą nazywane datami zmiany,

- Określanie puli księgowań, która ma wpływ na wysokość zaległości w danym dniu. Do każdej daty zmiany z listy utworzonej wg zasad z pkt 3. przypisywana jest pula księgowań, których data wykonania jest mniejsza lub równa konkretnej dacie zmiany,

- Bilans dla każdej daty zmiany. Dla każdej daty określonej wg pkt I. i na podstawie księgowań wybranych wg zasad z pkt II przeprowadzany jest bilans zaległości (więcej w Bilansowanie należności na koncie).

Studium przypadku

Parametry wejściowe

- Rok początkowy: 2015,

- Data końcowa: 2016-04-15,

- Zakładamy, że nie było wpłat odsetkowych.

Pula księgowań

Rok 2015

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| P-Przypis | 01.01.2015 | 2 002 | 1 | 31.03.2002 | 222,59 |

| S-Saldo | 01.01.2015 | 2 003 | 1 | 31.03.2003 | -206,14 |

| S-Saldo | 01.01.2015 | 2 007 | 1 | 31.03.2007 | -223,10 |

| S-Saldo | 01.01.2015 | 2 008 | 1 | 31.03.2008 | -223,10 |

| P-Przypis | 15.02.2015 | 2 015 | 1 | 14.03.2015 | 231,00 |

| W-Wpłata | 01.12.2015 | 2 002 | 1 | 01.12.2015 | 170,53 |

| W-Wpłata | 28.12.2015 | 2 002 | 1 | 28.12.2015 | 275,67 |

Rok 2016

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| W-Wpłata | 15.01.2016 | 2 007 | 1 | 15.01.2016 | 446,20 |

| W-Wpłata | 06.04.2016 | 2015 | 1 | 06.04.2015 | 150,00 |

Daty zmian

- 31.03.2002 - data wykonania przypisu za 2002 rok,

- 31.12.2014 – dla sald przyjęty jest 31 grudzień przed rokiem początkowym,

- 14.03.2015 – przypis za 2015 rok,

- 01.12.2015, 28.12.2015, 15.01.2015, 06.04.2015 daty wykonania kolejnych wpłat.

Księgowania biorące udział w bilansie w kolejnych datach zmiany

31.03.2002

Księgowanie:

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| W-Wpłata | 15.01.2016 | 2 007 | 1 | 15.01.2016 | 446,20 |

| W-Wpłata | 06.04.2016 | 2015 | 1 | 06.04.2015 | 150,00 |

Zaległości:

| Rok obrotowy | Rata | Data odsetek | Kwota |

|---|---|---|---|

| 2 002 | 1 | 01.04.2002 | 222,59 |

31.12.2014

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| P-Przypis | 01.01.2015 | 2 002 | 1 | 31.03.2002 | 222,59 |

| S-Saldo | 01.01.2015 | 2 003 | 1 | 31.03.2003 | -206,14 |

| S-Saldo | 01.01.2015 | 2 007 | 1 | 31.03.2007 | -223,10 |

| S-Saldo | 01.01.2015 | 2 008 | 1 | 31.03.2008 | -223,10 |

Zaległości:

| Rok obrotowy | Rata | Kwota |

|---|---|---|

| 2 002 | 1 | 222,59 |

| 2003 | 1 | 206,14 |

| 2007 | 1 | 223,10 |

| 2008 | 1 | 223,10 |

14.03.2015

Księgowania:

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| P-Przypis | 01.01.2015 | 2 002 | 1 | 31.03.2002 | 222,59 |

| S-Saldo | 01.01.2015 | 2 003 | 1 | 31.03.2003 | -206,14 |

| S-Saldo | 01.01.2015 | 2 007 | 1 | 31.03.2007 | -223,10 |

| S-Saldo | 01.01.2015 | 2 008 | 1 | 31.03.2008 | -223,10 |

| P-Przypis | 15.02.2015 | 2 015 | 1 | 14.03.2015 | 231,00 |

Zaległości:

| Rok obrotowy | Rata | Kwota |

|---|---|---|

| 2 002 | 1 | 222,59 |

| 2003 | 1 | 206,14 |

| 2007 | 1 | 223,10 |

| 2008 | 1 | 223,10 |

| 2015 | 1 | 231,00 |

01.12.2015

Księgowania:

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| P-Przypis | 01.01.2015 | 2 002 | 1 | 31.03.2002 | 222,59 |

| S-Saldo | 01.01.2015 | 2 003 | 1 | 31.03.2003 | -206,14 |

| S-Saldo | 01.01.2015 | 2 007 | 1 | 31.03.2007 | -223,10 |

| S-Saldo | 01.01.2015 | 2 008 | 1 | 31.03.2008 | -223,10 |

| P-Przypis | 15.02.2015 | 2 015 | 1 | 14.03.2015 | 231,00 |

| W-Wpłata | 01.12.2015 | 2 002 | 1 | 01.12.2015 | 170,53 |

Zaległości:

| Rok obrotowy | Rata | Kwota |

|---|---|---|

| 2 002 | 1 | 52,06 |

| 2003 | 1 | 206,14 |

| 2007 | 1 | 223,10 |

| 2008 | 1 | 223,10 |

| 2015 | 1 | 231,00 |

28.12.2015

Księgowania:

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| S-Saldo | 01.01.2015 | 2 003 | 1 | 31.03.2003 | -206,14 |

| S-Saldo | 01.01.2015 | 2 007 | 1 | 31.03.2007 | -223,10 |

| S-Saldo | 01.01.2015 | 2 008 | 1 | 31.03.2008 | -223,10 |

| P-Przypis | 15.02.2015 | 2 015 | 1 | 14.03.2015 | 231,00 |

| W-Wpłata | 01.12.2015 | 2 002 | 1 | 01.12.2015 | 170,53 |

| W-Wpłata | 28.12.2015 | 2 002 | 1 | 28.12.2015 | 275,67 |

Zaległości:

| Rok obrotowy | Rata | Kwota |

|---|---|---|

| 2007 | 1 | 205XOPRZE63 |

| 2008 | 1 | 223XOPRZE10 |

| 2015 | 1 | 231XOPRZE00 |

15.01.2015

Księgowania:

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| P-Przypis | 01.01.2015 | 2 002 | 1 | 31.03.2002 | 222,59 |

| S-Saldo | 01.01.2015 | 2 003 | 1 | 31.03.2003 | -206,14 |

| S-Saldo | 01.01.2015 | 2 007 | 1 | 31.03.2007 | -223,10 |

| S-Saldo | 01.01.2015 | 2 008 | 1 | 31.03.2008 | -223,10 |

| P-Przypis | 15.02.2015 | 2 015 | 1 | 14.03.2015 | 231,00 |

| W-Wpłata | 01.12.2015 | 2 002 | 1 | 01.12.2015 | 170,53 |

| W-Wpłata | 28.12.2015 | 2 002 | 1 | 28.12.2015 | 275,67 |

| W-Wpłata | 15.01.2016 | 2 007 | 1 | 15.01.2016 | 446,20 |

Zaległości:

| Rok obrotowy | Rata | Kwota |

|---|---|---|

| 2015 | 1 | 213,53 |

06.04.2015

Księgowania:

| Typ | Data księgowania | Rok obrotowy | Rata | Data wykonania | Kwota |

|---|---|---|---|---|---|

| P-Przypis | 01.01.2015 | 2 002 | 1 | 31.03.2002 | 222,59 |

| S-Saldo | 01.01.2015 | 2 003 | 1 | 31.03.2003 | -206,14 |

| S-Saldo | 01.01.2015 | 2 007 | 1 | 31.03.2007 | -223,10 |

| S-Saldo | 01.01.2015 | 2 008 | 1 | 31.03.2008 | -223,10 |

| P-Przypis | 15.02.2015 | 2 015 | 1 | 14.03.2015 | 231,00 |

| W-Wpłata | 01.12.2015 | 2 002 | 1 | 01.12.2015 | 170,53 |

| W-Wpłata | 28.12.2015 | 2 002 | 1 | 28.12.2015 | 275,67 |

| W-Wpłata | 15.01.2016 | 2 007 | 1 | 15.01.2016 | 446,20 |

| W-Wpłata | 06.04.2016 | 2015 | 1 | 06.04.2015 | 150,00 |

Zaległości:

| Rok obrotowy | Rata | Kwota |

|---|---|---|

| 2015 | 1 | 63,53 |

Rozkład zaległości w czasie w postaci tabelarycznej

Obliczanie należności kosztowej

Należne koszty oblicza się jako różnicę pomiędzy kosztami naliczonymi, a wpłaconymi w danym roku księgowym. Przez koszty naliczone rozumie się sumę kwot kosztów z wystawionych upomnień ze statusami:

- P - opłacone,

- O – odebrane (tylko wtedy gdy zaznaczona jest opcja Konfiguracja > Stałe parametry systemu > Upomnienia > Podpowiadanie kwoty kosztów o statusie: "Odebrane"),

- T – tytuł wykonawczy (j/w z tym że zaznaczona jest opcja Tytuł wykonawczy).

Koszty wpłacone to suma kwot księgowań typu K (koszty) w danym roku obrachunkowym.

- Uwaga!

- Przy wystawianiu tytułów wykonawczych na kwotę kosztów naliczonych ma również wpływ parametr: Księgowość Zobowiązań > Stałe parametry > Upomnienia Oddzielne upomnienie dla każdego współwłaściciela. Jego zaznaczenie powoduje że należne koszty obliczane są tylko z tych upomnień, które zostały wystawione na tego współwłaściciela, na którego wystawiany jest tytuł.

Przykład:

- Na koncie jest dwóch współwłaścicieli,

- Każdy odebrał upomnienie opiewające na kwotę kosztów 11,60 zł, czyli na koncie są dwa upomnienia z łączną kwotą 23,20 zł,

- Na tytule wystawianym na któregokolwiek z tych współwłaścicieli w polu E10 (Kwota kosztów upomnienia) będzie wartość 11,60 zł.

Obliczanie zaległości końcowych netto

Program operuje na wartościach brutto. Wszelkie zestawienia były przygotowywane dla kwot brutto. Przypis tworzony jest z określoną stawką podatku VAT. Kiedy użytkownik księguje wpłatę, program podpowiada stawkę podatku VAT identyczną jak dla przypisu. Istnieje możliwość wybrania innej stawki podatku VAT. Uzgodnienie wysokości salda podatku VAT nie jest sumowane z części podatkowej kwoty przypisu i kwoty wpłaty. Uzgodnienie salda odbywa się przez zsumowanie kwoty przypisu i kwoty wpłaty, następnie program wylicza kwotę podatku VAT dla salda po stawce przypisu.

- Przykład!

BRUTTO (zł) W TYM KWOTA VAT (zł) NETTO (zł) PRZYPIS 100 23 77 WPŁATA 50 4 46 SALDO 50 11,5 61,5

- Przypis został utworzony z 23% stawką podatku VAT,

- Wpłata została obciążona stawką 8% podatku VAT,

- Dla wiersza SALDO i kolumny W TYM KW OTA VAT wartość zostanie naliczona przez pomnożenie,

- SALDA BRUTTO przez stawkę podatku VAT dla przypisu, czyli 23%,

- Dla wiersza SALDO i kolumny NETTO wartość zostanie wyliczona na podstawie różnicy SALDA BRUTTO i SALDA W TYM KW OTA VAT.

- Uwaga!

- Ta metodologia liczenia powoduje, że na zestawieniach mogą pojawić się nieścisłości.

Moduły dodatkowe

Pełna księgowość odsetek

- Uwaga!

- Stan na 2016-04-30.

Księgowość Zobowiązań w swoim domyślnym trybie pracy oblicza należne odsetki na bieżąco na podstawie aktualnego stanu zaległości na kontach. Do rejestru księgowego natomiast dodawane są jedynie wpłaty odsetkowe (typ D). To rozwiązanie jest niezwykle wygodne w przypadku, proporcjonalnego zaliczania wpłat na zaległości i odsetki. Nie zdaje jednak ono egzaminu zarówno, gdy powyższa zasada nie jest zachowana jak i też, gdy jest konieczność odraczania zaległości i odsetek. Dodatkowo od 2010 roku istnieje obowiązek wykazywania w księgach rachunkowych należności odsetkowych (Paragraf 8 ust. 5 Rozporządzenia Ministra Finansów z dnia 5 lipca 2010 Dz. U. Nr 128 poz. 861).

W związku z powyższym KSZOB został wyposażony w moduł Pełnej Księgowości Odsetek, który rozszerza możliwości księgowania o zapis przypisów, odpisów, zwrotów i sald odsetkowych( odpowiednio typy księgowań: F, G, H, I) w sposób ręczny lub automatyczny na wszystkich lub pojedynczych kontach wymiarowych.

Dokument ten opisuje trzy sposoby automatycznego naliczania należności odsetkowych na poszczególnych kontach wymiarowych.

Metody

Uproszczona

Metoda uproszczona polega na obliczeniu należności odsetkowej od aktualnej zaległości od dnia następującego po terminie płatności do bieżącej daty i takim skorygowaniu istniejących przypisów odsetkowych, aby ich bilans odpowiadał aktualnej kwocie należnych odsetek na danym koncie wymiarowym. W przypadku, gdy zaległość zostanie wygaszona (spłata, korekta) automatycznie wygaszana jest należność odsetkowa niezależnie czy została zapłacona czy nie. Inaczej mówiąc jest to prosty zapis odsetek od zaległości określonych na dzień zapisu. Metoda ta nie ma żadnego wpływu na obliczanie należnych odsetek podpowiadanych przy księgowaniu wpłat, a jest przydatna dla tych zobowiązań gdzie stosuje się proporcjonalne zaliczenie tychże wpłat na należność główną i odsetki. Do takich zobowiązań należą wszystkie oparte na Ordynacji Podatkowej i te z Kodeksu Cywilnego, których umowy zawierają adnotacje o proporcjonalnym rozksięgowaniu wpłat. Kontrolę poprawności działania tej metody uzyskuje się przez wykonanie Wykazu zaległości. Tylko w tej metodzie ostatnie dwie kolumny tego zestawienia: Odsetki obliczone i Odsetki zaksięgowanie powinny być sobie równe, jeżeli nie są, różnicę należy doksięgować ręcznie.

Przy wyborze tej metody możliwe jest podanie listy kont z przecinkami, która będzie obsługiwana za pomocą opisanej poniżej metody rozszerzonej.

Przed rozpoczęciem normalnej z tą metodą pracy należy przeprowadzić wstępne naliczenie odsetek: Konfiguracja > Funkcje pomocnicze > Wstępne naliczenie przypisów odsetkowych, którego efektem będą naliczone na kontach przypisy odsetkowe odpowiadające aktualnemu stanowi zaległości.

Rozszerzona

Aktualna

Metoda rozszerzona (aktualna) w odróżnieniu od metody uproszczonej analizuje zmiany kwoty zaległości w czasie od momentu powstania tej zaległości (lub 1 stycznia roku rozpoczęcia pracy z księgowością odsetek) do dnia naliczenia odsetek (więcej w Historia zmian zaległości). Na podstawie powstałego rozkładu zaległości w czasie, obliczane są odsetki cząstkowe, których zaokrąglona suma określa wysokość należnych odsetek. Następnie na kontach, z uwzględnieniem podziału na raty, księgowane są przypisy lub odpisy odsetkowe odpowiadające aktualnej wysokości należnych odsetek z uwzględnieniem wcześniej zaksięgowanych należności odsetkowych.

- Rok początkowy. Jak już było wspomniane wcześniej analiza historii stanu zaległości rozpoczyna się od 1 stycznia ustalonego roku. Domyślnie jest to bieżący rok księgowy (na dzień aktualizacji KSZOBa) jednak można go zmienić na wcześniejszy w: Konfiguracja > Stałe parametry systemu > Księgowość odsetek > Rok bilansu otwarcia odsetek pod warunkiem że w tym roku były już salda odsetkowe,

- Rozpoczęcie pracy. W przypadku, gdy pracę z modułem rozpoczyna się w bieżącym roku księgowym, należy koniecznie przeprowadzić operację wstępnego naliczenia odsetek: Konfiguracja > Funkcje pomocnicze > Wstępne naliczenie przypisów odsetkowych. Operacja ta automatycznie przypisze aktualne należności odsetkowe na dzień 31 grudnia poprzedniego roku i wygeneruje salda odsetkowe na bieżący rok. Wynika stąd, że włączenie modułu Księgowości Odsetek w wersji rozszerzonej spowoduje pojawienie się odsetkowego bilansu otwarcia na wybranych zestawieniach,

- Naliczanie przypisów. Należności odsetkowe są bilansowane i ich stan jest księgowany zawsze przy spłacie i odraczaniu należności głównej przy pomocy następujących kreatorów:

- Spłata listy należności/zaległości,

- Rozksięgowanie wpłaty na raty należności/zaległości,

- Podanie odsetek i kosztów rozksięgowanie należności,

- Spłata odsetek i kosztów rozksięgowanie należności,

- Księgowanie wpłaty przez kontrksięgowanie,

- Odraczanie należności/zaległości,

- Umarzanie należności/zaległości.

- oraz na żądanie operatora przez wywołanie odpowiedniej funkcji systemu: Księgowanie > Edycja > Księgowanie przypisów odsetkowych.

Wycofana

Poprzednia metoda rozszerzona (wycofana) różni się od aktualnej tym, że nie analizuje historii zmian zaległości, ale oblicza należne odsetki od bieżącego stanu zaległości od daty ostatniego naliczenia przypisów odsetkowych (oczywiście, jeśli takowe było, jeśli nie to od terminu płatności). Pozwala to na księgowanie wpłat bez proporcjonalnego rozbicia na należność i odsetki. Nie traci się wtedy informacji o faktycznej wysokości należnych odsetek. Jednak to rozwiązanie obarczone jest poważnymi błędami:

- Gdy zaległość jest opisywana lub umarzana bądź też odraczane są jej raty związany z nią stan przypisanych odsetek pozostaje bez zmian. Należy go skorygować ręcznie przez odpis,

- Ze względu na zaokrąglenia odsetki obliczane i księgowane kilka razy w ciągu danego okresu będą się różnić o tych obliczonych raz za cały okres. Szczególnie jest to widoczne przy zaokrągleniach do 1 zł jak to jest w przypadku zobowiązań wynikających z ordynacji podatkowej,

- Metoda rozszerzona nie uwzględnia konieczności pomijania należnych odsetek, jeśli ich kwota przekracza trzykrotny koszt listu poleconego,

- Metoda rozszerzona nie daje możliwości obliczenia odsetek wg 75% stawki, co powinno mieć miejsce, gdy podatnik sam zgłasza się do zapłaty.

Z w/w powodów metoda ta powinna być sukcesywnie wycofywana z użytkowania.

Podsumowanie i uwagi dodatkowe

- Przygotowanie do pracy:

- Ustawienie parametrów w Konfiguracja > Stałe parametry systemu > Księgowość odsetek:

- Metoda uproszczona lub rozszerzona aktualna,

- Rok bilansu otwarcia odsetek (ma znaczenie tylko dla metody rozszerzonej).

- Wstępne naliczenie przypisów odsetkowych:

- Dla uproszczonej powstaną przypisy z podaną datą księgowania,

- Dla rozszerzonej przypisy na koniec zeszłego roku i salda na początek bieżącego.

Istotną sprawą jest potwierdzenie przez klienta prawidłowości w/w przypisów i sald. Najwygodniejszym zestawieniem do ich uzgodnienia jest Wykaz Zaległości,

- Ustawienie parametrów w Konfiguracja > Stałe parametry systemu > Księgowość odsetek:

- Bieżąca praca:

- Automatyczne naliczenie przy księgowaniu wpłat i odroczeń z data księgowania wpłaty i na pojedynczym koncie,

- Na wszystkich kontach z podaną datą przez wywołanie funkcji: Księgowanie > Edycja > Księgowanie przypisów odsetkowych.

- Zmiana metody w czasie roku księgowego może powodować nieodwracalne błędy w naliczeniu,

- Ze względu na to, że poprzednia rozszerzona metoda nie będzie już więcej wspierana należy jak najszybciej przełączyć się na nowszą metodę. W tym przypadku nie obowiązuję pkt 3. Oczywiście nie ma też możliwości wyboru wycofanej metody przy rozpoczęciu pracy z Księgowością Odsetek,

- Stare kreatory wpłat nie są powiązane z modułem Księgowości Odsetek.

Wydruki wg wzorca

Struktura pliku ini definiującego tabelkę RTF

Pierwszą sekcją w pliku powinna byc sekcja [TABLE]

[TABLE]

Headers = 1 //Wartość liczbowa większa od zera odpowiadająca liczbie nagłówków. Domyślnie przyjmowane jest istnienie jednego nagłówka

Footers = 1 //Wartość liczbowa większa od zera odpowiadająca liczbie stopek. Domyślnie przyjmowane jest istnienie jednej stopki

Kolejne komórki nagłówka definiuje się przez kolejne sekcje z odpowiednimi nazwami. Prawidłowa nazwa komórek nagłówka zawsze rozpoczyna się od słowa HEADER a kończy oddzieloną podkreśleniem dolnym nazwą kolumny. Przykładowo:

[HEADER_KOLUMNA1]

W przypadku gdy tabelka ma zawierać więcej niż jeden nagłówek po słowie HEADER podajemy jego numer np:

[HEADER1_KOLUMNA1]

Należy pamiętać że HEADER1 to de facto drugi nagłówek - pierwszy nie ma żadnego numerku.

Analogicznie postępujemy w przypadku stopek, przy czym słowo HEADER zastępujemy oczywiście słowem FOOTER.

Bardzo podobnie ma się sprawa z wierszami tabeli. Słowo HEADER zastępowane jest słowem ROW. Przy czym ilość wierszy określana jest programowo w zależności od makra które korzysta z pliku ini. Nieprawidłowy zatem jest wpis np: [ROW1_KOLUMNA1].

Niezależnie czy komórka należy do nagłówka, wiersza czy stopki, można jej ustawić następujące parametry:

[HEADER_KOLUMNA1]

rozmiar czcionki= 12 //liczba większa od zera

styl czcionki= 0 // 0 - normalny, 1 - pogrubiony, 2 - pochyły

kolor tła=0 // 0 -czarny, 1 -czerwony, 2 -zielony, 3 -niebieski, 4 -żółty, 5 -fioletowy, 6 -purpurowy, 7 -kasztanowy, 8 -limonkowy, 9 -cyjan, 10 -morski, 11 -granatowy, 12 - biały, 13 - srebrny, 14 -szary

szerokość kolumny= 1000 // liczba całkowita określająca szerokość kolumny w pikselach

wyrównanie pionowe=0 // 0 - do góry, 1 - do środka, 2 - do doły

wyrównanie poziome=0 // 0 - do lewej, 1 - do środka, 2 - do prawej

bez krawędzi= 0 //0 - nie, 1 -tak

treść=@Sygnatura() //Stały napis lub prawidłowe makro zarejestrowane dla danego typu dokumentu

Żadne z powyższych parametrów nie są obowiązkowe

Przykładowy plik w całości:

[TABLE]

Headers = 1

Footers = 3

[HEADER]

styl czcionki=1

kolor tła = 14

[HEADER_NAZ_ZOB]

szerokość kolumny=4500

treść=Rodzaj należności

[HEADER_DATA_PL]

szerokość kolumny=1600

treść=Miesiąc/rok

[HEADER_KWOTA_NAL]

szerokość kolumny=1600

treść=Kwota należności głównej

[HEADER_KWOTA_ODS]

szerokość kolumny=1600

treść=Kwota odsetek

[HEADER_RAZEM]

szerokość kolumny=1600

treść=Odsetki z tytułu zwłoki liczy się od dnia

[ROW]

styl czcionki=0

kolor tła = 12

[ROW_NAZ_ZOB]

wyrównanie poziome=3

szerokość kolumny=4500

treść=@uFullNazZob() za @uRokZDW() r.

[ROW_DATA_PL]

szerokość kolumny=1600

treść=@uRataRokObr()

[ROW_KWOTA_NAL]

szerokość kolumny=1600

treść=@uKwotaPoz()

wyrównanie poziome=2

[ROW_KWOTA_ODS]

szerokość kolumny=1600

treść=@uKwotaOds()

wyrównanie poziome=2

[ROW_RAZEM]

szerokość kolumny=1600

treść=@uDataOds()

wyrównanie poziome=2

[FOOTER]

styl czcionki=1

kolor tła = 13

[FOOTER_NAZ_ZOB]

wyrównanie poziome=3

szerokość kolumny=4500

kolor tła = 14

bez krawędzi=1

[FOOTER_LACZNIE]

szerokość kolumny=3200

treść=Odsetki

wyrównanie poziome=2

[FOOTER_RAZEM]

szerokość kolumny=1620

treść=@uOds()

wyrównanie poziome=2

[FOOTER1]

styl czcionki=1

kolor tła = 13

[FOOTER1_NAZ_ZOB]

wyrównanie poziome=3

szerokość kolumny=4500

kolor tła = 14

bez krawędzi=1

[FOOTER1_LACZNIE]

szerokość kolumny=3200

treść=Koszty upomnienia

wyrównanie poziome=2

[FOOTER1_KOSZTY]

szerokość kolumny=1620

treść=@uKoszty()

wyrównanie poziome=2

[FOOTER2]

styl czcionki=1

kolor tła = 13

[FOOTER2_NAZ_ZOB]

wyrównanie poziome=3

szerokość kolumny=4500

kolor tła = 14

bez krawędzi=1

[FOOTER2_LACZNIE]

szerokość kolumny=3200

treść=Razem

wyrównanie poziome=2

[FOOTER2_RAZEM]

szerokość kolumny=1620

treść=@uRazemZOds()

wyrównanie poziome=2